主流贷款App“集体卸妆”后遭遇营销狂轰滥炸,个人信息是否泄露?

近年来,随着金融科技的快速发展,各种便捷的贷款App如雨后春笋般涌现,方便了人们的借贷需求。然而,就在不久前,一则关于主流贷款App“集体卸妆”的消息引发了广泛的关注和担忧。据报道,这些贷款App通过强制用户取消关联银行卡等个人信息权限,导致用户遭遇了一轮营销轰炸。这也引发了人们对个人信息是否会被泄露的担忧。面对这场风波,我们亟需关注和思考如何规范和保护个人信息的使用。

记者 | 曾仰琳 游淼

编辑 |

贷款App真的能让借款人省心、放心、安心吗?答案或许令人沮丧。

在界面新闻记者近期亲身体验20款主流贷款App的借款审核流程后(详见报道《实测丨20款主流贷款产品集体“卸妆”:花呗借呗们的真实利率究竟是多少?》),却遭遇多个贷款平台营销不甚其扰的“狂轰滥炸”。

在不同程度违规采集使用个人信息的环境中,作为贷款App用户,不仅十分被动,甚至到最后也无从查证是谁在泄漏个人信息,侵害自身隐私安全。

与此同时,不少平台在申请借款流程中槽点满满,存在“不给权限不让用”、“注册容易注销难”、过度索取信息权限等问题。

不给权限不让用,注册容易注销难界面新闻记者亲测发现,在打开贷款App第一时间,就会跳出“是否同意获取设备信息,包括读取通话状态、移动网络信息”的选择页面。如不同意授权,部分App则显示,“很遗憾无法提供服务”。

后续弹出的授权事项还包括,同意读取通讯录、定位(位置信息)、通话记录、信息(短信等)、相册及媒体文件、日历等等。如权限不开启,App将无法正常使用,即所谓的“不给权限不让用”。尤其在申请借款额度时,通通打开权限才能让你跳转到下一步操作。

此外,部分贷款App账户注销手续繁琐,需要经历注销须知、注销原因、身份验证、刷脸认证、签署协议等一系列步骤,“注册容易注销难”也成为了用户体验一大槽点。

强制、过度索取个人信息权限

一款贷款App到底收集了用户多少信息?

为让用户“放心”交出个人信息,绝大多数贷款App还会在获取用户授权时,特别注明“保障用户隐私安全”字眼,甚至放上公安部信息安全保护三级认证等以做背书。

在查询各家贷款利率时,部分贷款App和小程序要求用户必须先上传个人身份信息,等取得授信额度后才能查看利率。

以招联金融为例,首先需要输入真实姓名和身份证号,同意个人征信授权书、信息授权协议和借款额度合同,其次是要录制人脸识别视频,之后的页面显示“你的初审额度为10000元,完善资料可能获得更高额度,最终已审批结果为准”。

此时,用户仍无法查看借贷利率,还需要根据要求再填写个人资料信息,包括联系人(朋友、同学、同事),以及月收入、工作的行业和最高学历。等提交完上述信息后,页面会弹出“审批中”的进展流程,在下方还会提示,让用户进行工作邮箱认证提额,贷款页面显示完成认证有机会让额度翻倍,“额度平均提升5万”。

在界面新闻记者输入了公司名称、工作邮箱和验证码后,最终贷款结果是“暂未通过”,无法查看个人授信额度和具体的产品利率。

不过界面新闻注意到,在报道发出后不久,招联金融App和小程序页面对此进行更改,对产品利率信息明示,显示“年化利率最低7.3%起”。之前测试的一些年化利率出现“躲猫猫”的产品,也在近期进行了整改,在产品页面标明了年化利率。

可问题是,一款贷款App应该收集用户哪些必要信息?

此前监管明文规定,金融借贷基本业务功能收集的必要信息主要包括手机号码、账号信息、身份信息、银行信息、个人征信信息、紧急联系人信息以及借贷交易信息等7项。

其中,身份信息仅用于对借贷用户进行身份识别和认证,紧急联系人信息仅用于金融机构在借款人逾期不还时进行催款。网络运营者应允许用户输入紧急联系人信息,而不应强制读取用户的通讯录。

然而,在界面新闻记者实测过程中,申请借款额度除了要上传身份证信息和录入人脸识别外,还被要求从通讯录中调取至少两名亲友的联系方式,且在联系方式一栏会自动跳出关于通讯录读取授权。

在报道发出后不久,上述强制、过度索取个人信息权限的行为,也引发监管部门注意。

部分贷款App也因过度索取个人信息、未经用户同意搜集个人信息等,被国家网信办通报,责令限期整改,上报整改结果。涉及的网络借贷App共48款,包括360借条、分期乐、平安好贷、招联好期贷和马上消费金融旗下安逸花、还呗、滴滴金融等。

申请贷款被多次查询征信界面新闻记者发现,在确认借款页面,通常还需要用户勾选同意《征信授权及保送告知书》、《借款相关协议》等,完成后才会显示个人的借款额度、分期方式以及对应的贷款年化利率。

在签署同意授权查询征信的协议后,记者发现,在申请借款额度阶段,并非所有公司查询个人征信报告。测试样本中,查询征信的公司包括度小满金融、马上消费金融、小米随星借、招联消费金融、滴滴金融、今日头条等。

值得一提的是,在测试后期,记者多次遭遇查询贷款授信额度被拒的情况。

一位头部消金公司内部人士表示,这是公司风控起了作用,由于用户短时间申请了多家借贷公司的App授信,可能被判定为有多头借贷风险,因此才会被拒。

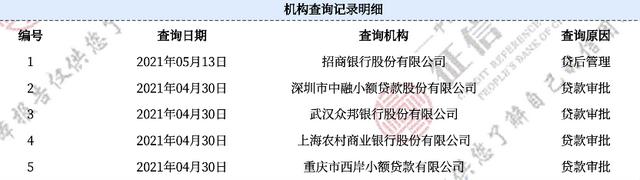

除了被平台识别成高风险客群,记者注意到,借款人在填了很多申请信息但没批下来后,往往会担心个人征信受此影响。业内人士告诉记者,个人信用报告的查询通常分为:本人查询、信用卡审批、担保资格审查、贷后管理、贷款审批、异议查询等。

其中真正对征信有影响的是三类,贷款审批、信用卡审批、担保资格审查。以记者实测为例,记者向贷款APP申请贷款额度,呈现在本人征信报告中的查询原因为“贷款审批”。

(图:记者测试后查询的个人征信报告明细)

按照央行征信中心工作人员说法,征信查询记录自查询日期当日起,保留2年。换句话说,记者征信报告中的查询记录在2年后才会被清除。

针对多次查询征信会否影响个人信用这一问题,央行征信中心工作人员表示,主要以各家金融机构判断为准。前述业内人士告诉记者,频繁查征信会引起金融机构的注意,虽然金融机构会根据查询原因来判断具体情况,但多少会对个人信用产生影响。

“如果这些记录太多,会让银行判断存在个人资金状况紧张的嫌疑。还有一点,假设是申请贷款次数远远多于成功下款次数,这些记录可能会被银行认为是个人因素有一定的问题导致的,从而收紧贷款额度甚至不批额度。”

贷款营销狂轰滥炸,是谁泄露了个人信息?面对记者“只申不贷”,贷款App“穷追不舍”。

界面新闻记者曾在一天内收到多个营销电话和短信,提醒其史无前例的优惠力度、贷款额度以及以分秒为单位的到账速度。例如“恭喜您激活xx贷额度xxxx元,现在借款最快1分钟到账,点击http链接火速提现”等。

滴滴金融曾接连两天短信提示记者“借款流程尚未完成,本次借款通道即将关闭。”

(图:记者测试后滴滴金融发来的短信)

在测试结束后的半个多月里,记者仍旧收到来自多家贷款平台的短信和电话的业务推销。

令人诧异的是,除了收到测试过的App的电话和短信,还收到了一些从没测试过额度的App的短信。从未测试却发来贷款信息短信的平台包括:乐享借、还呗、拍拍贷、省呗等。

(图:记者测试后收到的部分借贷平台短信)

还有贷款平台客服多次打来电话,发放免息券并以“保留贷款额度”的名义诱导记者去平台借款。

“我们平台这次给你审批的20万额度只是暂时的额度,过一个月就会过期失效了,建议先把额度提现,保留额度,以后工作、生活和生意上就可以用了。”某借贷平台客服称,可以把20万借出来,选择随借随还的模式,再搭配上平台发放的免息券,先借出来再还掉,额度就可以长期保留在账户中。

在记者明确表示不想借贷后,接下来一段时间还是陆续接到客服让记者“保留贷款额度”的电话。

事实上,经过这一轮实测后,记者已无从查证是谁在泄漏个人信息,维权就更无从谈起了。